Was ist Leasing und wie funktioniert es?

Der Begriff „Leasing“ stammt aus den USA und beschreibt eine besondere Form der Nutzungsüberlassung. Der englische Begriff „to lease“ bedeutet überlassen, vermieten. Leasing ermöglicht Unternehmen, Privatleuten und der öffentlichen Hand in Wirtschaftsgüter oder Immobilien zu investieren, ohne das Gut als Eigentum zu erwerben. Ein Unternehmer plant, z. B. eine neue Anlage, Maschine, ein Fahrzeug anzuschaffen. Das Leasing-Unternehmen übernimmt die Anschaffungskosten, auf Wunsch auch weitere Servicekomponenten wie Wartung. Gegen Zahlung einer monatlichen Rate kann der Leasing-Kunde (Leasing-Nehmer) das Wirtschaftsgut uneingeschränkt nutzen. Das Leasing-Objekt verbleibt üblicherweise im Eigentum des Leasing-Gebers. Nach Ablauf des Leasing-Vertrags geht es an den Leasing-Geber zurück und wird an einen Dritten verkauft.

Aus dem Wirtschaftsalltag ist Leasing inzwischen gar nicht mehr wegzudenken und in der Mittelstandsfinanzierung zunehmend gefragt. Zurzeit sind in Deutschland Wirtschaftsgüter im Wert von über 180 Mrd. Euro verleast. Über die Hälfte aller außenfinanzierten, (d. h., nicht mit Eigenmitteln oder aus Abschreibungsrückflüssen finanzierten) Ausrüstungsinvestitionen werden mittels Leasing realisiert, bei den gesamtwirtschaftlichen Ausrüstungsinvestitionen liegt der Leasing-Anteil bei fast einem Viertel. Leasingfähig sind alle rechtlich selbständigen Wirtschaftsgüter, für die es eine Drittverwendungsfähigkeit gibt. Drittverwendungsfähigkeit bedeutet, dass das Leasing-Objekt nicht so beschaffen sein darf, dass es nur von einem Einzigen, dem Leasing-Nehmer, wirtschaftlich sinnvoll genutzt werden kann.

Rein rechtlich enthält der Leasing-Vertrag wesentliche Merkmale eines normalen Mietvertrages nach den Regelungen des BGB, ist aber dennoch wegen seiner besonderen Inhaltsdetails kein Mietvertrag nach bürgerlichem Recht. Vielmehr ist der Leasing-Vertrag ein Vertrag mit eigener Rechtsnatur. Über die steuerliche Behandlung von Leasing-Verträgen wurden in den Leasing-Erlassen gewisse Standards definiert.

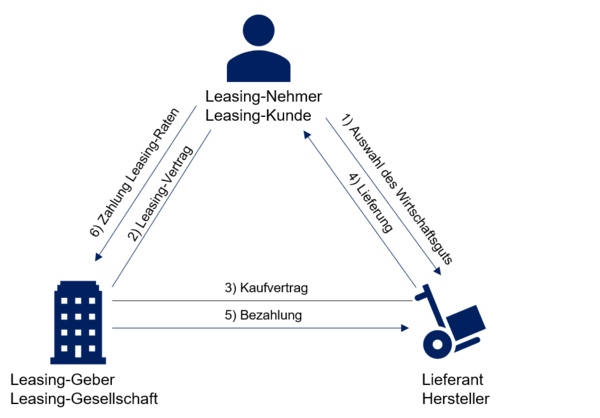

Leasing-Dreieck und der Leasing-Prozess

1. Auswahl des Leasing-Objektes: Im Gegensatz zur Miete, bei der in der Regel ein Objekt aus einem bestehenden Pool gewählt wird, sucht sich der Leasing-Nehmer sein passendes Objekt direkt beim Händler oder Hersteller aus. So kann das Leasing-Objekt genau auf die individuellen Bedürfnisse abgestimmt werden – z. B. lässt sich ein Leasing-Fahrzeug nach den Wünschen des Leasing-Nehmers konfigurieren.

2. Leasing-Vertrag: Ein Leasing-Vertrag wird zwischen Leasing-Geber und Leasing-Nehmer abgeschlossen.

3. Kaufvertrag: Leasing-Geber schließt mit dem Händler/Hersteller einen Kaufvertrag über das Leasing-Objekt (Regelfall) oder tritt in einen bereits zuvor zwischen Leasing-Nehmer und Händler/Hersteller geschlossenen Kaufvertrag ein (Eintrittsmodell).

4. Lieferung des Leasing-Objektes: Im Regelfall liefert der Händler/Hersteller das Leasing-Objekt direkt an den Leasing-Nehmer. Bei Übernahme des Leasing-Objektes fungiert der Leasing-Nehmer als Erfüllungsgehilfe des Leasing-Gebers.

5. Bezahlung des Leasing-Objektes: Der Leasing-Geber zahlt den Kaufpreis für das gelieferte Leasing-Objekt an den Händler/Hersteller und erwirbt Eigentum am Leasing-Objekt.

6. Ratenzahlung: Der Leasing-Nehmer hat für den Gebrauch am Leasing-Objekt (meist monatliche) Leasing-Raten an den Leasing-Geber zu zahlen.

Mängelhaftung/Gewährleistung: Bei Mängeln am Leasing-Objekt während der Gewährleistungs- und/oder Garantiezeit kann der Leasing-Nehmer wie ein Käufer direkt gegen den Händler/Hersteller vorgehen: Der Leasing-Geber hat seine kaufrechtlichen Ansprüche aus dem Kaufvertrag (Nr. 3) an den Leasing-Nehmer übertragen.

Leasing kurz gefasst

Unternehmen, Privatpersonen und die öffentliche Hand können mit Leasing Wirtschaftsgüter oder Immobilien nutzen, ohne deren Eigentümer zu werden. Leasing ist vor allem im Mittelstand beliebt. In Deutschland sind aktuell Wirtschaftsgüter im Wert von über 180 Milliarden Euro verleast. Leasing ist aus dem Wirtschaftsalltag nicht mehr wegzudenken.

Wie funktioniert Leasing?

- Der Leasing-Nehmer sucht sich sein Wirtschaftsgut (z. B. Maschine, Fahrzeug) bei einem Händler oder Hersteller aus. Das Leasing-Unternehmen kauft es vom Hersteller oder Händler.

- Der Leasing-Nehmer kann das Gut nutzen und zahlt dafür monatliche Raten.

- Eigentümer bleibt der Leasing-Geber.

- Kaufrechtliche Ansprüche wie Mängelhaftung und Gewährleistung werden auf den Leasing-Nehmer übertragen.

- Am Ende des Vertrags geht das Wirtschaftsgut an den Leasing-Geber zurück und wird oft weiterverkauft.

Welche Wirtschaftsgüter können geleast werden?

Mittels Leasing werden Investitionen in Maschinen, Fahrzeuge und andere sogenannte "drittverwendungsfähige" Wirtschaftsgüter realisiert, also solche, die auch von anderen genutzt werden können. Leasing eignet sich für nahezu alle Wirtschaftsgüter, z. B.:

- Pkw und Nutzfahrzeuge

- Maschinen und Anlagen

- Erneuerbare Energieanlagen

- Immobilien

- Software, Büro- und IT-Ausstattung, sogar kleinere Geräte wie Kaffeemaschinen

Rechtliches zum Leasing-Vertrag:

- Ähnlich wie ein Mietvertrag, aber mit eigenen rechtlichen Details.

- Die steuerliche Behandlung ist durch Leasing-Erlasse geregelt.

Leasing-Vorteile

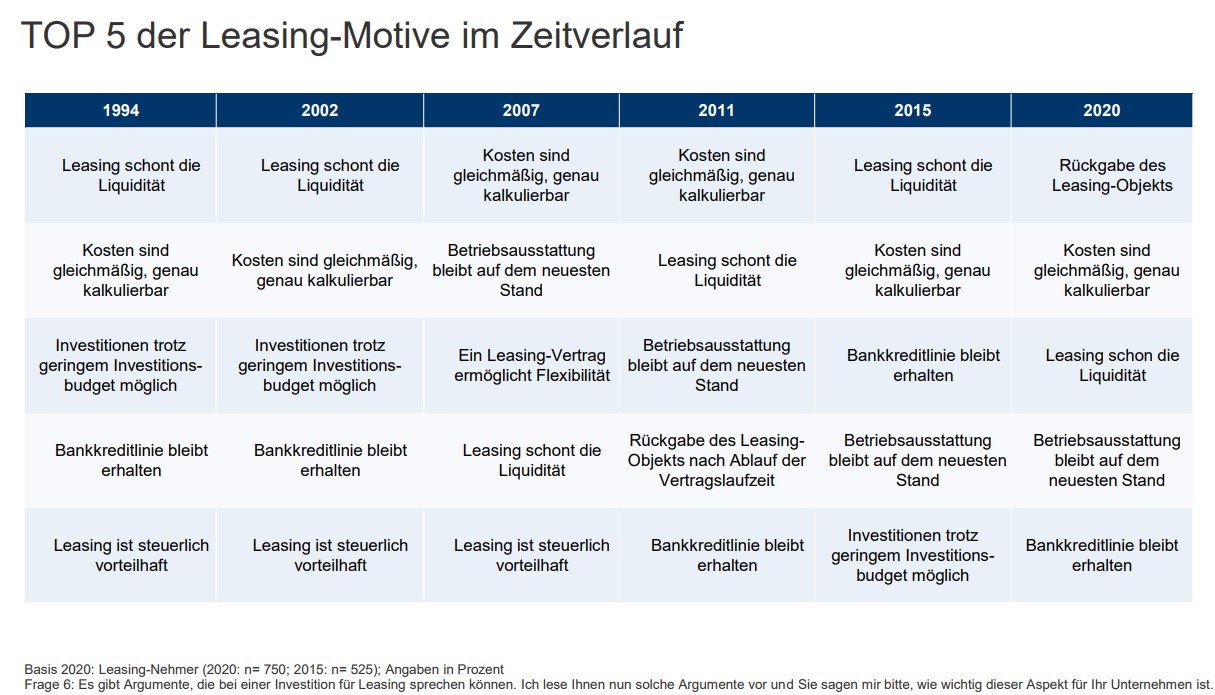

Bereits seit über 25 Jahren untersucht der BDL den gewerblichen Leasing-Markt und fragt im Rahmen seiner Marktstudien die Unternehmensentscheider auch nach ihren Beweggründen für Leasing. Die „Rückgabe des Leasing-Objekts nach der Vertragslaufzeit“, und damit der ursprüngliche Leasing-Leitgedanke, ist für Leasing-Kunden aktuell das entscheidende Argument.

Rückgabemöglichkeit und Liquiditätsschonung

Erstmals hat es das Motiv der Rückgabemöglichkeit auf Platz 1 der Top 5 geschafft. An zweiter Stelle folgt der Vorteil der Planbarkeit: „Kosten sind gleichmäßig und genau kalkulierbar“. Vor allem für kleinere und mittlere Unternehmen spielen finanzielle Aspekte wie „Liquiditätsschonung“ (Platz 3) und die „Beibehaltung der Bank-Kreditlinie“ (Platz 5) eine bedeutende Rolle hinsichtlich ihrer Entscheidung für Leasing. Die „Betriebsausstattung bleibt auf dem neusten Stand“ ist im Vergleich zu 2015 stabil auf dem vierten Platz. Je größer das Unternehmen ist, desto wichtiger werden statt der Liquidität die individuell zugeschnittene Investitionslösung und die Flexibilität durch Leasing. In der aktuellen Situation hat das Motiv der Liquiditätsschonung sicherlich an Bedeutung gewonnen.

Leasing schafft Flexibilität

Leasing garantiert eine Vertragsgestaltung, die sowohl den Bedürfnissen des Unternehmens als auch der Wertentwicklung des Investitionsobjekts gerecht wird. Sowohl bei den Vertragslaufzeiten als auch bei der Festlegung der sogenannten Endschaftsmodalitäten, also was nach Vertragsende mit dem Leasing-Objekt geschehen soll, dominiert maximale Flexibilität. Kauf- und Mietverlängerungsoptionen können ebenso vereinbart werden wie Beteiligungen des Leasing-Nehmers am Erfolg der Verwertung des Leasing-Objekts nach Beendigung des Leasing-Vertrages.

Freiräume durch ergänzende Services

Besonders interessant wird Leasing in Verbindung mit zusätzlichen Dienst- und Serviceleistungen. Von Wartungsarbeiten über Versicherungsleistungen bis hin zum Full-Service-Vertrag (z. B. im Pkw-Flotten-Leasing und im IT-Leasing) reicht die Palette im Mobilien-Leasing und auch im Immobilien-Leasing sind Planungs-, Projektsteuerungs- und Facility-Managementleistungen gang und gäbe. Für die Unternehmen bietet Leasing somit die Möglichkeit zum umfassenden Outsourcing vieler mit der Investition verbundenen Funktionen.

Nachhaltige Lösungen für den Mittelstand

Leasing-Gesellschaften sind wichtige Partner für den Mittelstand, besonders bei der Transformation hin zu mehr Nachhaltigkeit und Innovation. Sie bieten flexible Finanzierungsmodelle, die Unternehmen auf ihrem Weg unterstützen.

Wie Leasing hilft:

- Zugang zu neuen Technologien, ohne hohe Anfangsinvestitionskosten

- Unterstützung bei nachhaltigen Investitionen wie erneuerbare Energieanlagen, energieeffiziente Maschinen oder Elektromobilität

- Risikominderung durch Übertragung von Investitionsrisiken

Vorteile für Unternehmen:

- Liquidität bleibt erhalten

- Kostenübersicht und Planbarkeit

- Flexibilität bei Marktveränderungen

- Schnelle Reaktion auf technologische Trends

Zusätzliche Vorteile:

- Beratungsangebote zur richtigen Technologieauswahl, zu Nachhaltigkeit und zu Förderprogrammen.

- Serviceleistungen wie Wartung und Reparatur

- Freiraum für das Kerngeschäft, besonders wertvoll bei Fachkräftemangel

Durch Leasing können Unternehmen nachhaltiger agieren und gleichzeitig wettbewerbsfähig bleiben. Die finanzielle Flexibilität hilft ihnen, schneller auf Veränderungen zu reagieren und sich besser auf ihr Kerngeschäft zu konzentrieren. So wird Leasing zum Schlüsselfaktor für Wachstum und Nachhaltigkeit.

Steuerrechtliche Grundlage für das Leasing-Geschäft

Die vier vom Bundesministerium der Finanzen (BMF) im Wege der Verwaltungsanweisung veröffentlichten Leasing-Erlasse regeln die Zurechnung des wirtschaftlichen Eigentums von Leasing-Objekten und die bilanzielle Abbildung von Leasing-Verhältnissen in den Jahresabschlüssen von Leasing-Geber und Leasing-Nehmer. Sie bilden die steuerrechtliche Grundlage für das Leasing-Geschäft in Deutschland.